行业“价格战”弱化

2008年,华润雪花经过之前两轮扩张,采用“蘑菇”战术,以“沿江沿海”战略,持续建立区域强势、局部垄断的主市场。大规模效应逐渐显现,但不得不注意到在 “野蛮扩张”的同时,华润是以牺牲利润为代价的。2008 年之后,华润雪花意识到规模瓶颈,开始通过提价或是推高端新品的方式提升吨酒毛利润。

华润雪花策略的转变有利于整个啤酒行业盈利能力的提升,一方面,企业间低端“价格战”的竞争方式逐渐减弱;另一方面,青岛啤酒等其他寡头也有喘息的机会,不断推动产品升级。随着各家酒企不断上产能,行业供大于求的现象将会比较严重。寡头们单纯的追求盈利或是市场都不可能,而是在相互博弈中找寻一个平衡点。当发现某一方面的力量对比薄弱时,则会将重心转移,当前,啤酒行业已经进入向市场要“利润”的阶段。

产品持续提价

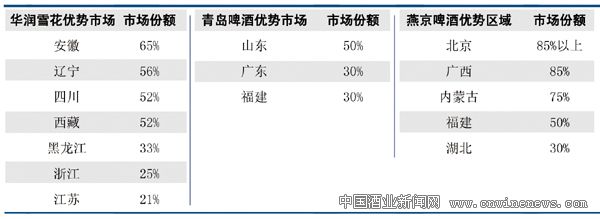

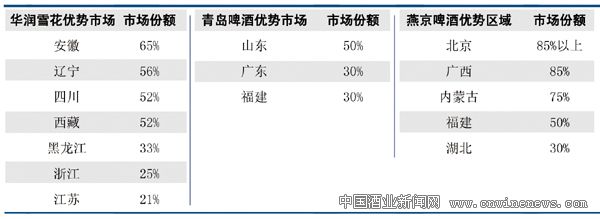

作为以“餐饮”为主销渠道的快消品,影响啤酒销售的关键因素有两点:1、经销商是否愿意销售;2、消费者是否愿意购买。因此在相对垄断的市场,新进入者基本上没有竞争能力,一方面由于渠道被垄断,如北京市场几乎都是燕京啤酒的渠道,雪花和青啤虽都有 40万千升的产能,但每年只能卖10万千升。另一方面,国内消费者对当地强大品牌的忠诚度很高。

企业 90%的利润基本来自于优势市场,优势市场每年通过产品提价、结构升级以及市场费用投入逐渐下降,盈利能力不断提高。

啤酒行业已经改变以往利用价格战抢占市场份额的状态,进入了吨酒价格逐年提升的良性循环过程。一方面来自产品的直接提价,另一方面是通过产品结构调整。啤酒寡头企业吨酒收入逐年提高,更是印证了持续提价的说法。

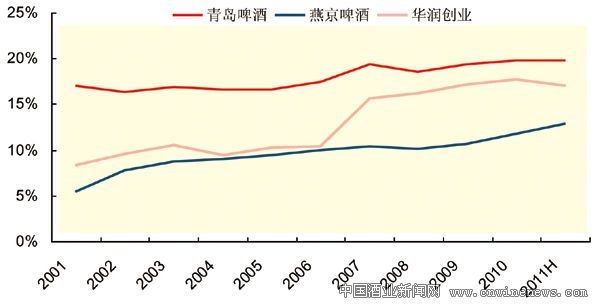

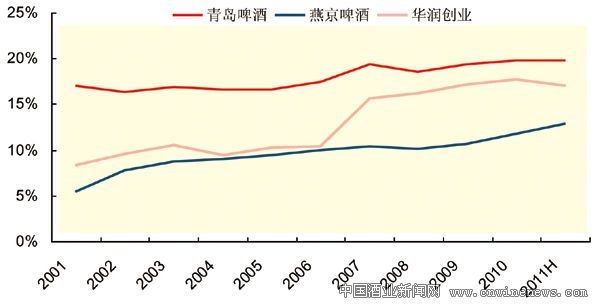

渠道费用率稳中有落 观察行业前三家的营销费用率,可以发现青岛啤酒的营销费用率水平最高,与其核心市场的集中程度高度相关,但从走势上看在2007年升至19%后,2008年有所回落,之后一直维持在19%的水平,没有明显上升势头。而华润和燕啤的营销费用相对较低,其中燕京啤酒仅有12%左右,受益于其核心市场广西、北京及内蒙高达 80%以上市场占有率,华润营销费用高于燕啤但小于青啤,说明其核心市场的垄断地位相对较强,2009年上升至17%,一直保持比较稳定。

作为典型的快消品行业,营销费用率是影响其盈利能力的关键因素。随着行业寡头营销费用率的逐渐稳定,至少说明竞争的激烈程度不再加剧。

以上三点都充分支持啤酒行业特别是龙头企业的净利率将会有所提高。

纵向对比,华润净利率从2006年不到2个百分点提升至2010年3.2个百分点,虽速度较慢,但相对于其每年高达95亿元港币的啤酒销售额来说,每提升1%即可贡献利润接近1个亿;青啤和燕啤的净利率提升至接近8%,但与海外啤酒企业相比,还有较大的提升空间,AB公司和SAB公司的净利率都高达12%左右,如果国内企业达到这个水平,则利润将大幅提升(见图表6、7)。

进口大麦价格回落 啤酒的主要成本为大麦、包装物,分别占总成本的 20%、40%。包装成本以玻璃瓶和纸板箱为主,玻璃瓶占包装物的90%,但由于啤酒瓶以回收为主,每年新瓶只占到20%,因此由于供应与需求相对比较稳定,其成本弹性较小,对行业影响不大。

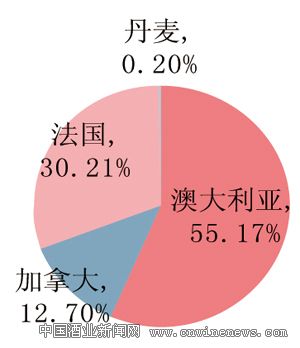

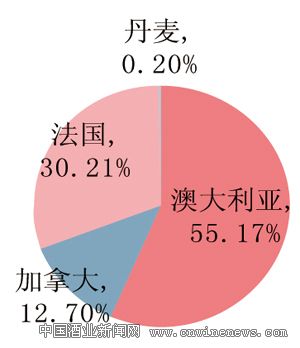

麦芽由啤酒大麦加工而成,从国内啤麦的供给来看,进口大麦和国产大麦各占一半,进口大麦一般用来酿制高档品,其中澳麦用量最大(占进口大麦的55%),其次是法麦,因此澳麦价格是影响我国啤酒行业成本的关键因素(见图表8)。

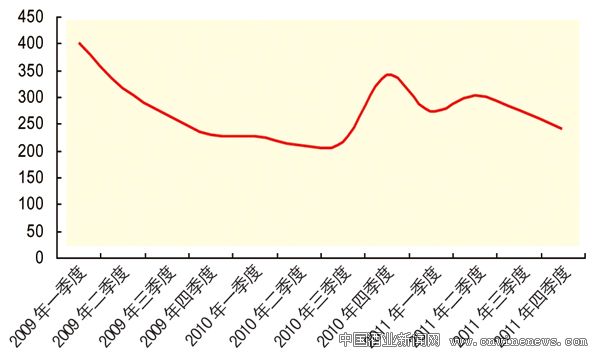

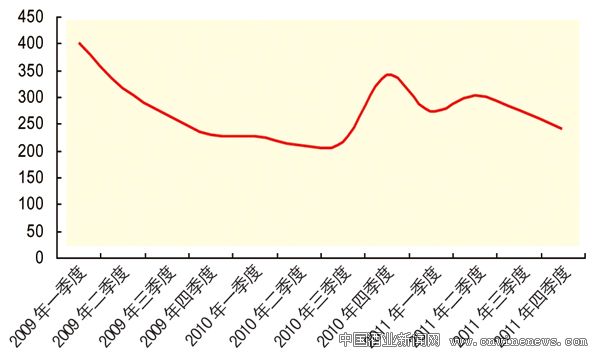

进口大麦从去年10月开始上涨,从221美元/吨一路飙升至354美元/吨,上涨幅度达60%。根据澳大利亚农业局最新数据显示:当前澳大利亚啤酒大麦离岸价格为240美元/吨,2011/12 季度预计出口大麦250万吨,较上一季度增加15%。根据目前掌握的情况,青啤和燕啤进口大麦价格为280美元/吨~300 美元/吨,相对于去年平均价格350美元/吨,降幅达 17% (见图表9)。

关于未来啤麦价格走势,主要取决于三个因素:1、中国和国际产区大麦种植面积和气候状况,2012年国产大麦产量较去年会有所增加,在无自然灾害的情况下产量有望达到150万吨,但需求缺口依然很大;2、由于竞争性作物的小麦、玉米的价格与大麦的联动性加强,而美国等国家使用大量玉米生产乙醇,使得饲料用玉米量减少,作为饲料大麦的使用量会上升,进而导致大麦涨价;3、政策调控,虽然国家直接调控大麦价格的可能性不大,但目前已明确指出将采取措施维护物价总水平基本稳定,这将有助于减弱市场通胀预期和稳定农产品价格总水平。

虽然预测未来大麦价格走势较难,但长期看趋势是向上。由此可以判断,我国啤酒行业的成本压力还将不断增强,企业尤其是中小啤酒厂的生存空间逐渐压缩,而这给了寡头企业再次并购的好时机。

图表6 国内前三啤酒企业的优势市场

文章来源华夏酒报

文章来源华夏酒报资料来源:《中国啤酒行业观察》 中信建投研发部

图表7 青啤、燕京和华润创业的营销费用率走势

资料来源:WIND 中信建投研发部

图表8 进口大麦构成

图表9 澳大利亚悉尼港啤酒大麦平均离岸价格曲线图

资料来源:啤酒工业信息网

转载此文章请注明文章来源《华夏酒报》。

要了解更全面酒业新闻,请订阅《华夏酒报》,邮发代号23-189 全国邮局(所)均可订阅。

编辑:宫华明

文章来源华夏酒报

文章来源华夏酒报